-

Batas Waktu Pelaporan SPT Tahunan Pajak Penghasilan (PPh) Orang Pribadi

- Ketentuan Batas Waktu Pelaporan SPT Tahunan PPh Orang Pribadi Berdasarkan Jenis Pekerjaan dan Status

- Sanksi Keterlambatan Pelaporan SPT Tahunan PPh Orang Pribadi

- Contoh Kasus Pelaporan SPT Tahunan PPh Orang Pribadi dengan Batas Waktu Berbeda, Batas lapor spt tahunan b

- Perbandingan Batas Waktu Pelaporan SPT Tahunan PPh Orang Pribadi

- Contoh Alur Pelaporan SPT Tahunan PPh Orang Pribadi

- Syarat dan Ketentuan Pelaporan SPT Tahunan

- Cara Pelaporan SPT Tahunan Secara Online

- Perbedaan Batas Waktu Pelaporan Berdasarkan Status Wajib Pajak

-

Konsekuensi Keterlambatan Pelaporan SPT Tahunan: Batas Lapor Spt Tahunan B

- Sanksi Administrasi atas Keterlambatan Pelaporan SPT Tahunan

- Cara Pembayaran Denda Keterlambatan Pelaporan SPT Tahunan

- Contoh Perhitungan Denda Keterlambatan Pelaporan SPT Tahunan

- Daftar Sanksi Keterlambatan Pelaporan SPT Tahunan dan Besarannya

- Dampak Keterlambatan Pelaporan SPT Tahunan bagi Wajib Pajak

- Pemungkas

Batas Lapor SPT Tahunan B menjadi perhatian utama bagi wajib pajak. Memahami tenggat waktu pelaporan sangat penting untuk menghindari sanksi. Artikel ini menyajikan panduan lengkap mengenai batas waktu pelaporan SPT Tahunan Pajak Penghasilan (PPh) Orang Pribadi, persyaratan, cara pelaporan online, dan konsekuensi keterlambatan. Dengan informasi yang komprehensif ini, diharapkan wajib pajak dapat memenuhi kewajiban perpajakannya dengan tepat waktu dan benar.

Penjelasan detail mencakup berbagai status wajib pajak, seperti karyawan, wiraswasta, dan profesional, serta perbedaan perlakuan pajak dan cara perhitungannya. Langkah-langkah pelaporan online melalui e-Filing DJP Online juga dijelaskan secara rinci, dilengkapi dengan panduan mengatasi masalah umum yang mungkin dihadapi. Tujuannya adalah memberikan pemahaman menyeluruh dan praktis bagi setiap wajib pajak.

Batas Waktu Pelaporan SPT Tahunan Pajak Penghasilan (PPh) Orang Pribadi

Mengajukan Surat Pemberitahuan Tahunan (SPT) Pajak Penghasilan (PPh) Orang Pribadi merupakan kewajiban bagi setiap Warga Negara Indonesia (WNI) yang memiliki penghasilan di atas Penghasilan Tidak Kena Pajak (PTKP). Ketepatan waktu pelaporan sangat penting untuk menghindari sanksi administrasi. Berikut penjelasan detail mengenai batas waktu pelaporan SPT Tahunan PPh Orang Pribadi.

Ketentuan Batas Waktu Pelaporan SPT Tahunan PPh Orang Pribadi Berdasarkan Jenis Pekerjaan dan Status

Batas waktu pelaporan SPT Tahunan PPh Orang Pribadi berbeda-beda tergantung pada status pekerjaan dan jenis penghasilan. Secara umum, batas waktu pelaporan adalah tiga bulan setelah tahun pajak berakhir. Tahun pajak sendiri umumnya mengikuti tahun kalender (1 Januari – 31 Desember). Namun, terdapat perbedaan bagi wajib pajak dengan jenis pekerjaan tertentu.

Sanksi Keterlambatan Pelaporan SPT Tahunan PPh Orang Pribadi

Keterlambatan pelaporan SPT Tahunan PPh Orang Pribadi akan dikenakan sanksi administrasi berupa denda. Besaran denda bervariasi, tergantung pada seberapa lama keterlambatan tersebut. Semakin lama keterlambatan, semakin besar pula denda yang harus dibayarkan. Informasi lebih detail mengenai besaran denda dapat dilihat di situs resmi Direktorat Jenderal Pajak (DJP).

Contoh Kasus Pelaporan SPT Tahunan PPh Orang Pribadi dengan Batas Waktu Berbeda, Batas lapor spt tahunan b

Berikut contoh kasus untuk memperjelas perbedaan batas waktu pelaporan:

- Pak Budi, karyawan swasta: Pak Budi wajib melaporkan SPT Tahunannya paling lambat tanggal 31 Maret tahun berikutnya. Ini karena dia termasuk dalam kategori wajib pajak yang memiliki penghasilan dari satu pemberi kerja.

- Bu Ani, wiraswasta: Bu Ani, sebagai seorang wiraswasta, juga memiliki batas waktu pelaporan 31 Maret tahun berikutnya. Namun, perhitungan pajaknya akan berbeda karena dia memiliki penghasilan yang tidak tetap.

- Pak Dedi, profesional (dokter): Pak Dedi, sebagai seorang profesional, juga memiliki batas waktu pelaporan 31 Maret tahun berikutnya. Namun, ia perlu menghitung penghasilannya secara lebih detail karena penghasilannya tidak berasal dari satu sumber saja.

Perbandingan Batas Waktu Pelaporan SPT Tahunan PPh Orang Pribadi

| Jenis Pekerjaan/Status | Batas Waktu Pelaporan |

|---|---|

| Karyawan (satu pemberi kerja) | 31 Maret tahun berikutnya |

| Wiraswasta | 31 Maret tahun berikutnya |

| Profesional | 31 Maret tahun berikutnya |

Catatan: Tabel di atas merupakan gambaran umum. Untuk informasi yang lebih detail dan akurat, selalu merujuk pada peraturan perpajakan terbaru dari DJP.

Contoh Alur Pelaporan SPT Tahunan PPh Orang Pribadi

Berikut alur umum pelaporan SPT Tahunan PPh Orang Pribadi:

- Siapkan Dokumen: Kumpulkan seluruh dokumen yang dibutuhkan, seperti bukti potong (1721-A1), bukti pembayaran pajak, dan lain sebagainya.

- Isi Formulir SPT: Isi formulir SPT Tahunan PPh Orang Pribadi secara lengkap dan akurat. Pastikan semua data terisi dengan benar.

- Hitung Pajak Terutang: Hitung pajak terutang berdasarkan penghasilan dan pengurangan yang diperbolehkan.

- Lakukan Pembayaran (jika ada): Jika terdapat pajak terutang, lakukan pembayaran pajak melalui berbagai metode yang tersedia.

- Ajukan SPT: Ajukan SPT Tahunan secara online melalui e-Filing DJP atau secara langsung ke kantor pajak terdekat.

Proses pelaporan SPT Tahunan PPh Orang Pribadi mungkin tampak rumit, namun dengan persiapan yang matang dan pemahaman yang baik, proses ini dapat dijalankan dengan lancar. Jika menemui kesulitan, jangan ragu untuk berkonsultasi dengan petugas pajak atau konsultan pajak.

Syarat dan Ketentuan Pelaporan SPT Tahunan

Pelaporan SPT Tahunan Pajak Penghasilan (PPh) Orang Pribadi merupakan kewajiban bagi setiap Warga Negara Indonesia (WNI) yang memiliki penghasilan di atas Penghasilan Tidak Kena Pajak (PTKP). Memahami syarat dan ketentuan pelaporan sangat penting untuk menghindari kesalahan dan sanksi. Berikut ini penjelasan detail mengenai persyaratan dokumen, prosedur pengisian formulir, jenis penghasilan yang perlu dilaporkan, serta contoh pengisian dan perhitungan pajak terutang.

Persyaratan Dokumen Pelaporan SPT Tahunan PPh Orang Pribadi

Dokumen yang dibutuhkan untuk pelaporan SPT Tahunan PPh Orang Pribadi bervariasi tergantung jenis penghasilan yang diterima. Namun, beberapa dokumen umum yang biasanya diperlukan antara lain:

- Kartu Tanda Penduduk (KTP).

- Kartu NPWP.

- Bukti potong PPh Pasal 21 (Formulir 1721-A1).

- Bukti penerimaan penghasilan lain (misalnya, bukti penerimaan bunga deposito, dividen, royalti, dan penghasilan lainnya).

- Surat keterangan penghasilan dari pemberi kerja (untuk karyawan).

- Bukti pengeluaran yang dapat dikurangkan (jika ada, misalnya bukti donasi, premi asuransi kesehatan).

Prosedur Pengisian Formulir SPT Tahunan PPh Orang Pribadi

Pengisian Formulir SPT Tahunan PPh Orang Pribadi memerlukan ketelitian dan pemahaman yang baik terhadap aturan perpajakan. Secara umum, langkah-langkahnya meliputi:

- Mendapatkan Formulir SPT Tahunan 1770 S (untuk pekerja yang hanya memiliki penghasilan dari gaji) atau 1770 SS (untuk pekerja dengan penghasilan lainnya selain gaji).

- Mengisi data pribadi dengan lengkap dan akurat.

- Mencantumkan seluruh penghasilan yang diterima sepanjang tahun pajak.

- Menghitung penghasilan neto setelah dikurangi biaya-biaya yang diperbolehkan.

- Menghitung pajak terutang berdasarkan tarif pajak penghasilan yang berlaku.

- Memeriksa kembali seluruh data dan perhitungan sebelum menyampaikan SPT Tahunan.

- Menyerahkan SPT Tahunan melalui jalur yang telah ditentukan (online atau langsung ke kantor pajak).

Jenis Penghasilan yang Perlu Dilaporkan

Berbagai jenis penghasilan wajib dilaporkan dalam SPT Tahunan PPh Orang Pribadi. Berikut beberapa contohnya:

- Penghasilan dari gaji dan tunjangan.

- Penghasilan dari usaha atau pekerjaan bebas.

- Penghasilan dari investasi (misalnya, bunga deposito, dividen, saham).

- Penghasilan dari sewa.

- Penghasilan lainnya yang diterima.

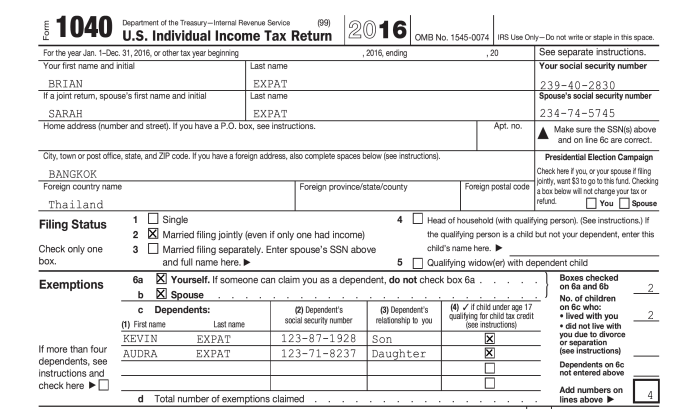

Contoh Pengisian Formulir SPT Tahunan untuk Karyawan

Berikut contoh ilustrasi pengisian SPT Tahunan untuk karyawan dengan penghasilan gaji dan bonus. Angka-angka ini hanya contoh dan tidak merepresentasikan kondisi riil. Perhitungan pajak sebenarnya bergantung pada peraturan perpajakan yang berlaku dan data pribadi masing-masing wajib pajak.

| Item | Jumlah (Rp) |

|---|---|

| Gaji Bruto | 60.000.000 |

| Bonus | 10.000.000 |

| Total Penghasilan Bruto | 70.000.000 |

| PTKP (asumsi) | 54.000.000 |

| Penghasilan Neto | 16.000.000 |

| Pajak Terutang (asumsi tarif 5%) | 800.000 |

Contoh Perhitungan Pajak Terutang

Perhitungan pajak terutang didasarkan pada penghasilan neto dan tarif pajak yang berlaku. Contoh perhitungan di atas merupakan ilustrasi sederhana. Perhitungan yang sebenarnya mungkin lebih kompleks dan melibatkan berbagai faktor, seperti potongan pajak yang telah dibayarkan sebelumnya (PPh Pasal 21).

Pajak Terutang = Penghasilan Neto x Tarif Pajak

Cara Pelaporan SPT Tahunan Secara Online

Pelaporan SPT Tahunan Pajak Penghasilan (PPh) Orang Pribadi kini semakin mudah berkat fasilitas e-Filing DJP Online. Sistem ini memungkinkan wajib pajak untuk melaporkan SPT secara online, kapan saja dan di mana saja, tanpa perlu datang langsung ke kantor pajak. Berikut panduan lengkapnya.

Langkah-Langkah Pelaporan SPT Tahunan PPh Orang Pribadi Melalui e-Filing DJP Online

Proses pelaporan SPT Tahunan melalui e-Filing DJP Online terbagi dalam beberapa tahapan yang sistematis. Dengan mengikuti langkah-langkah berikut, diharapkan proses pelaporan dapat berjalan lancar.

- Akses Website DJP Online: Kunjungi situs resmi Direktorat Jenderal Pajak (DJP) dan akses menu e-Filing.

- Login Akun: Masukkan Nomor Pokok Wajib Pajak (NPWP) dan password Anda. Pastikan Anda telah melakukan registrasi dan aktivasi akun terlebih dahulu.

- Pilih Jenis SPT: Pilih jenis SPT yang akan dilaporkan, yaitu SPT Tahunan PPh Orang Pribadi (1770 atau 1770S).

- Isi Formulir SPT: Isi formulir SPT secara lengkap dan teliti. Pastikan semua data yang diinput akurat dan sesuai dengan bukti-bukti yang Anda miliki. Sistem akan memandu Anda melalui setiap bagian formulir.

- Unggah Dokumen Pendukung (jika diperlukan): Beberapa jenis SPT mungkin memerlukan unggahan dokumen pendukung. Ikuti petunjuk yang diberikan oleh sistem.

- Verifikasi dan Kirim SPT: Setelah semua data terisi dan diverifikasi, kirim SPT Anda. Sistem akan memberikan bukti penerimaan elektronik (BPE) sebagai tanda bahwa SPT Anda telah diterima.

Proses Verifikasi dan Pengiriman SPT Tahunan PPh Orang Pribadi Secara Online

Verifikasi data merupakan langkah krusial untuk memastikan keakuratan pelaporan SPT. Sistem e-Filing DJP Online memiliki fitur verifikasi otomatis dan manual. Verifikasi otomatis akan mendeteksi kesalahan input data, sementara verifikasi manual dilakukan oleh petugas pajak jika diperlukan.

Setelah semua data terisi dan diverifikasi, klik tombol “Kirim”. Sistem akan memproses data dan memberikan konfirmasi berupa Bukti Penerimaan Elektronik (BPE). Simpan BPE tersebut sebagai bukti pelaporan SPT Anda.

Mengatasi Masalah Umum Saat Pelaporan Online

Meskipun sistem e-Filing dirancang untuk memudahkan pelaporan, terkadang kendala teknis tetap bisa terjadi. Berikut beberapa masalah umum dan solusi yang dapat diterapkan.

| Masalah | Solusi |

|---|---|

| Lupa Password | Gunakan fitur “Lupa Password” pada halaman login untuk mereset password Anda. Ikuti instruksi yang diberikan oleh sistem. |

| Kesalahan Input Data | Periksa kembali data yang diinput. Pastikan semua data sesuai dengan bukti-bukti yang Anda miliki. Jika masih terdapat kesalahan, hubungi petugas pajak melalui layanan yang tersedia. |

| Sistem Error | Cobalah beberapa saat kemudian atau hubungi layanan bantuan DJP Online untuk mendapatkan bantuan teknis. |

| Gagal Mengunggah Dokumen | Pastikan ukuran file dokumen sesuai dengan ketentuan yang ditetapkan. Coba unggah kembali dokumen tersebut. Jika masih gagal, hubungi layanan bantuan DJP Online. |

Ilustrasi Proses Login dan Pengiriman SPT Tahunan Secara Online

Bayangkan Anda membuka situs DJP Online. Setelah itu, Anda akan diarahkan ke halaman login. Masukkan NPWP dan password Anda dengan teliti. Setelah berhasil login, Anda akan melihat dashboard akun Anda. Pilih menu “e-Filing” lalu pilih jenis SPT yang akan dilaporkan, yaitu SPT 1770 atau 1770S.

Sistem akan memandu Anda mengisi formulir SPT secara bertahap. Setelah semua data terisi dan diverifikasi, klik tombol “Kirim”. Sistem akan memproses data Anda dan memberikan konfirmasi berupa BPE yang harus Anda simpan sebagai bukti pelaporan.

Perbedaan Batas Waktu Pelaporan Berdasarkan Status Wajib Pajak

Batas waktu pelaporan Surat Pemberitahuan Tahunan (SPT) Pajak Penghasilan (PPh) Orang Pribadi berbeda-beda tergantung status wajib pajak. Perbedaan ini mempertimbangkan karakteristik penghasilan dan kewajiban perpajakan masing-masing. Memahami perbedaan ini penting untuk memastikan pelaporan pajak dilakukan tepat waktu dan sesuai ketentuan.

Batas Waktu Pelaporan SPT Tahunan untuk Karyawan

Wajib pajak orang pribadi yang berstatus karyawan umumnya memiliki batas waktu pelaporan SPT Tahunan paling akhir pada tanggal 31 Maret tahun berikutnya. Hal ini berlaku bagi karyawan yang menerima penghasilan berupa gaji, upah, atau tunjangan dari pemberi kerja yang telah memotong PPh Pasal 21. Mereka menggunakan Formulir 1770 S untuk melaporkan SPT Tahunannya.

Contoh Kasus: Budi seorang karyawan PT. Maju Jaya dengan penghasilan bruto Rp 60.000.000 per tahun. Pajak penghasilan yang telah dipotong oleh perusahaan sebesar Rp 10.000.000. Budi wajib melaporkan SPT Tahunannya paling lambat 31 Maret tahun berikutnya dengan Formulir 1770 S. Dalam pelaporan, Budi hanya perlu mencantumkan data penghasilan dan pajak yang telah dipotong oleh pemberi kerja.

Batas Waktu Pelaporan SPT Tahunan untuk Wajib Pajak Wirausaha

Wajib pajak yang berstatus wiraswasta memiliki batas waktu pelaporan SPT Tahunan yang sama dengan karyawan, yaitu 31 Maret tahun berikutnya. Namun, perhitungan pajaknya berbeda karena mereka harus menghitung sendiri penghasilan neto dan kewajiban pajaknya berdasarkan bukti-bukti transaksi usaha yang mereka miliki. Mereka menggunakan Formulir 1770 S atau 1770 SS, tergantung penghasilan dan kompleksitas bisnisnya.

Contoh Kasus: Ani memiliki usaha toko kelontong. Penghasilan kotornya sepanjang tahun Rp 100.000.000, dengan berbagai pengeluaran usaha yang dibenarkan secara fiskal sebesar Rp 40.000.000. Penghasilan neto Ani adalah Rp 60.000.000. Ani harus menghitung kewajiban pajaknya berdasarkan penghasilan neto tersebut dan melaporkan SPT Tahunannya paling lambat 31 Maret tahun berikutnya menggunakan Formulir 1770 S atau 1770 SS, sesuai dengan ketentuan yang berlaku.

Batas Waktu Pelaporan SPT Tahunan untuk Wajib Pajak Profesional

Wajib pajak profesional, seperti dokter, pengacara, atau konsultan, juga memiliki batas waktu pelaporan SPT Tahunan paling lambat 31 Maret tahun berikutnya. Sama seperti wiraswasta, mereka perlu menghitung sendiri penghasilan neto dan kewajiban pajaknya berdasarkan bukti-bukti penerimaan jasa profesional. Mereka umumnya menggunakan Formulir 1770 S.

Contoh Kasus: Dina seorang dokter spesialis dengan penghasilan bruto Rp 200.000.000 per tahun. Setelah dikurangi biaya operasional praktik dan biaya lainnya yang dibenarkan secara fiskal sebesar Rp 50.000.000, penghasilan neto Dina adalah Rp 150.000.000. Dina wajib melaporkan SPT Tahunannya paling lambat 31 Maret tahun berikutnya dengan Formulir 1770 S dan menghitung kewajiban pajaknya berdasarkan penghasilan neto tersebut.

Perbedaan utama batas waktu pelaporan SPT Tahunan untuk ketiga status wajib pajak tersebut terletak pada metode perhitungan pajak, bukan pada batas waktu pelaporan yang umumnya jatuh pada 31 Maret tahun berikutnya. Karyawan umumnya hanya melaporkan penghasilan dan pajak yang telah dipotong perusahaan, sementara wiraswasta dan profesional harus menghitung sendiri kewajiban pajaknya.

Perbandingan Batas Waktu, Formulir, dan Persyaratan Pelaporan

| Status Wajib Pajak | Batas Waktu Pelaporan | Formulir SPT | Persyaratan Pelaporan |

|---|---|---|---|

| Karyawan | 31 Maret tahun berikutnya | 1770 S | Bukti potong PPh Pasal 21 |

| Wirausaha | 31 Maret tahun berikutnya | 1770 S atau 1770 SS | Bukti transaksi usaha, bukti pengeluaran |

| Profesional | 31 Maret tahun berikutnya | 1770 S | Bukti penerimaan jasa, bukti pengeluaran |

Konsekuensi Keterlambatan Pelaporan SPT Tahunan: Batas Lapor Spt Tahunan B

Keterlambatan dalam pelaporan Surat Pemberitahuan Tahunan (SPT) Pajak Penghasilan (PPh) memiliki konsekuensi yang cukup serius bagi wajib pajak. Tidak hanya berdampak pada administrasi perpajakan, tetapi juga berpotensi menimbulkan beban finansial tambahan berupa sanksi administrasi. Oleh karena itu, memahami konsekuensi ini penting untuk memastikan kepatuhan perpajakan dan menghindari masalah di kemudian hari.

Sanksi Administrasi atas Keterlambatan Pelaporan SPT Tahunan

Pemerintah telah menetapkan sanksi administrasi berupa denda bagi wajib pajak yang terlambat melaporkan SPT Tahunan. Besaran denda ini bervariasi dan bergantung pada beberapa faktor, termasuk jenis SPT dan lamanya keterlambatan. Denda ini bertujuan untuk mendorong kepatuhan wajib pajak dalam melaporkan kewajiban perpajakannya tepat waktu.

Cara Pembayaran Denda Keterlambatan Pelaporan SPT Tahunan

Pembayaran denda keterlambatan SPT Tahunan umumnya dilakukan melalui beberapa kanal pembayaran resmi yang telah ditentukan oleh Direktorat Jenderal Pajak (DJP). Pembayaran dapat dilakukan melalui bank-bank yang ditunjuk, kantor pos, maupun secara online melalui sistem yang disediakan oleh DJP. Pastikan untuk menyertakan bukti pelaporan SPT dan informasi yang dibutuhkan untuk proses pembayaran agar terhindar dari kesalahan dan kendala.

Contoh Perhitungan Denda Keterlambatan Pelaporan SPT Tahunan

Misalnya, seorang wajib pajak terlambat melaporkan SPT Tahunan PPh Orang Pribadi selama 3 bulan. Anggap denda keterlambatan adalah Rp 100.000 per bulan. Maka total denda yang harus dibayarkan adalah Rp 300.000 (Rp 100.000/bulan x 3 bulan). Namun, perlu diingat bahwa besaran denda ini bersifat ilustrasi dan dapat berbeda tergantung peraturan yang berlaku dan jenis SPT.

Daftar Sanksi Keterlambatan Pelaporan SPT Tahunan dan Besarannya

Besaran denda keterlambatan SPT Tahunan diatur dalam peraturan perundang-undangan perpajakan yang berlaku. Berikut gambaran umum besaran denda, perlu diingat bahwa ini hanya ilustrasi dan perlu dicek langsung pada peraturan perpajakan terbaru untuk informasi yang akurat dan terkini:

| Jenis SPT | Lama Keterlambatan | Besaran Denda (Ilustrasi) |

|---|---|---|

| SPT Tahunan PPh Orang Pribadi | ≤ 3 bulan | Rp 100.000 |

| SPT Tahunan PPh Orang Pribadi | > 3 bulan | Rp 200.000 |

| SPT Tahunan PPh Badan | ≤ 3 bulan | Rp 500.000 |

| SPT Tahunan PPh Badan | > 3 bulan | Rp 1.000.000 |

Catatan: Besaran denda di atas merupakan ilustrasi dan dapat berbeda-beda tergantung peraturan perpajakan yang berlaku. Silakan merujuk pada peraturan perpajakan terbaru untuk informasi yang akurat.

Dampak Keterlambatan Pelaporan SPT Tahunan bagi Wajib Pajak

Keterlambatan pelaporan SPT Tahunan tidak hanya berdampak pada denda finansial, tetapi juga dapat menimbulkan berbagai masalah lainnya. Misalnya, kesulitan dalam mengurus perizinan usaha, kesulitan mendapatkan pinjaman dari lembaga keuangan, dan bahkan dapat berdampak pada reputasi bisnis. Selain itu, proses audit pajak juga dapat menjadi lebih rumit dan berpotensi menimbulkan kerugian yang lebih besar. Bayangkan Pak Budi, seorang pengusaha kecil, yang terlambat melaporkan SPT Tahunannya.

Akibatnya, ia dikenakan denda dan kesulitan mendapatkan pinjaman untuk mengembangkan usahanya. Hal ini berdampak pada pertumbuhan bisnisnya dan kesejahteraan keluarganya.

Pemungkas

Ketepatan dalam pelaporan SPT Tahunan sangat penting untuk mematuhi peraturan perpajakan dan menghindari sanksi. Dengan memahami batas waktu, persyaratan, dan prosedur pelaporan, baik secara online maupun offline, wajib pajak dapat menjalankan kewajibannya dengan lancar. Semoga panduan ini memberikan kemudahan dan kepastian bagi setiap wajib pajak dalam memenuhi kewajiban perpajakannya. Tetaplah terinformasi dan patuh terhadap peraturan perpajakan untuk mendukung pembangunan negeri.